L’ annonce de la levée de l’augmentation de la CSG pour certaines pensions en même temps que le début de la retenue d’impôt sur le revenu a suscité de la confusion. Impôts, CSG, CRDS, Casa… qui doit payer pour quoi ? Qui bénéficie de réductions ou d’exceptions ? Comment les pensions affectent-elles vos pensions ?

Selon notre article Pensions 2019 : augmentation des cotisations, baisse des droits, nombre d’entre vous ont signalé une diminution inexplicable de la pension que vous avez reçue en janvier 2019.

A découvrir également : Partir à la retraite à 62 ans avec 172 trimestres : est-ce possible ?

Pour vous aider à la comprendre plus clairement, Maretraite.fr résume ci-dessous comment les cotisations de sécurité sociale et l’impôt sur le revenu déterminent votre pension nette :

Pension acquise = Pension brute moins les cotisations de sécurité sociale moins la perception de l’impôt sur le revenu

A lire en complément : Dividendes: comment optimiser votre retraite pour maximiser vos gains

Plan de l'article

- Les pensions ont été revalorisées

- Les cotisations de sécurité sociale n’ont pas augmenté, au contraire

- Le taux d’imposition sociale est basé sur le revenu fiscal de référence

- Le prélèvement d’impôt sur le revenu peut avoir réduit votre pension nette

- Rien n’aurait dû changer pour les non-retraités imposables

Les pensions ont été revalorisées

Une baisse de votre pension par rapport à 2018 est d’autant plus inexplicable que les pensions brutes ont bénéficié de la modernisation. Aller à Exemple pour les employés privés :

- La retraite de base a augmenté de 0,3 % au 1er janvier 2019.

- Les retraites supplémentaires ont augmenté de 0,6 % au 1er novembre 2018.

Leur santé nette n’avait pas non plus de raison de diminuer en raison des déductions sociales. Les cotisations sociales n’ont pas augmenté en 2019.

Au contraire, un plus grand nombre de retraités bénéficieront d’exemptions ou de taux réduits en 2019 — bien que l’impact du nouveau taux de CSG, qui a été ramené à 6,6 %, ne sera ressenti par les bénéficiaires qu’à partir de mai 2019.

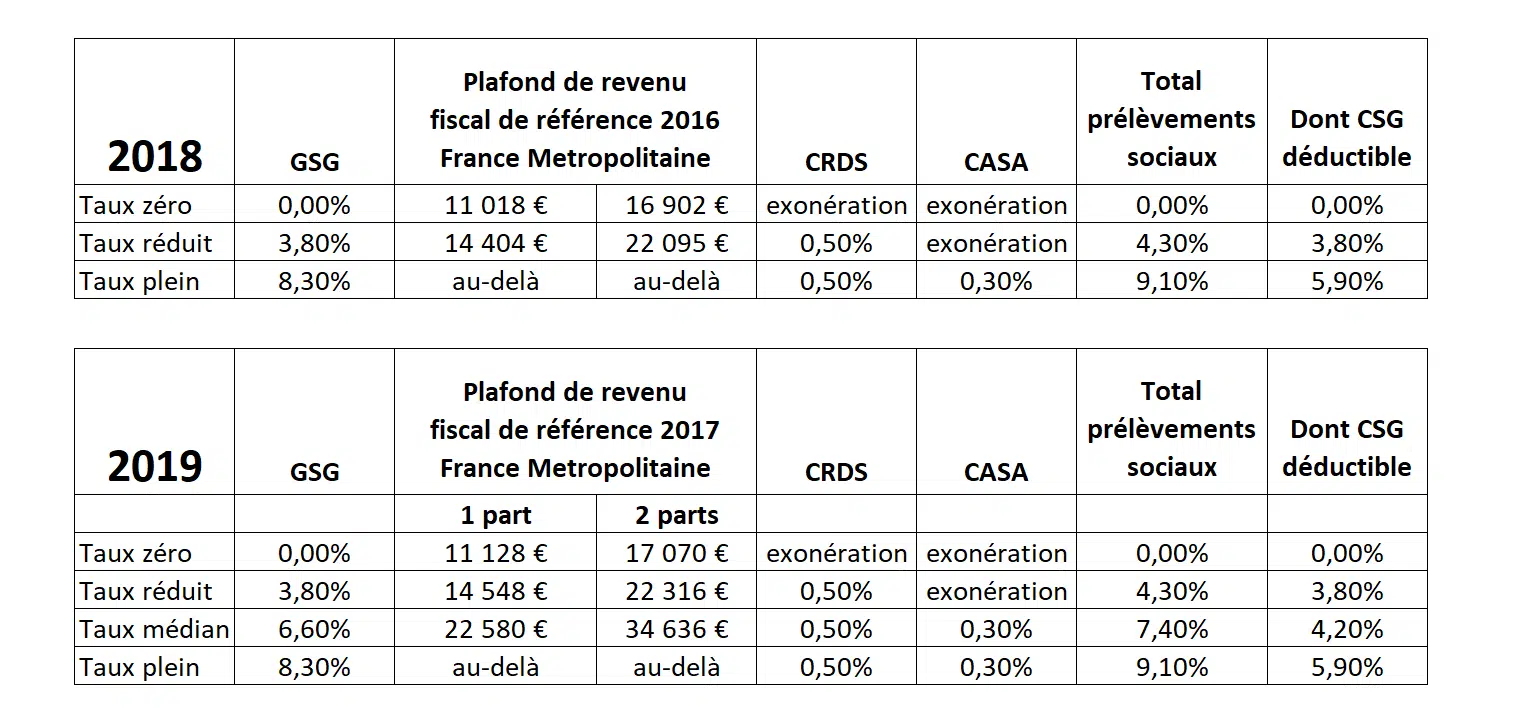

- L’ augmentation des seuils d’application des cotisations augmente les exemptions. Les seuils maximaux de revenu fiscal susmentionnés, dont les pensions CSG sont soumises à un taux réduit de 3,8 % ou à un taux plein de 8,3 % par rapport aux autres impôts sociaux, CRDS (0,5 %) et CASA (0,3 %) ont été réduits de 1,6% (voir tableau ci – dessous). Étant donné que la retraite de base n’a augmenté que de 0,3 %, il devrait y avoir un peu plus de pensions exemptées qu’en 2018

- le taux intégral n’est valable qu’après deux ans. Pour éviter une forte augmentation, la loi sur le financement de la sécurité sociale pour 2019 prévoit que si votre revenu augmente pour dépasser le seuil CSG pour le « taux d’intérêt total », le taux le plus élevé de 8,3 % ne s’applique qu’à cette augmentation qui ne dure que 2 années consécutives. Les pensions soumises au taux total de la CSG sont également soumises aux cotisations CRDS, CASA et assurance maladie, soit un total de 9,1 % pour la pension de base et 10,1% pour la retraite supplémentaire.

- Le nouveau « taux médian » de 6,6 % est valide rétroactivement pour le 1er janvier 2019. Des millions de retraités dont le revenu fiscal de référence est inférieur à 22 580 euros pour une action ou 34 636 euros pour deux unités seront exonérés de ce nouveau taux moyen avantage. Ceci est le résultat de l’annulation de la hausse de 1,7% de CSG, entrée en vigueur le 1er janvier 2018. Pour les questions pratiques de mise en œuvre, le nouveau tarif ne sera appliqué qu’en mai 2019. Les cotisations excessives entre janvier et mai seront remboursées en juillet 2019.

, et

Les tableaux suivants résument ces changements. Dans un souci de simplification, le tableau ne prend en compte que le cas d’une ou deux parts fiscales. Dans le cas d’actions supplémentaires ou semi-actions, vous pouvez voir le tableau complet sur le site web de votre caisse de pension.

Nous devons ajouter à ce tableau pour la retraite supplémentaire seulement, 1% de la cotisation d’assurance maladie pour les retraités pris à taux moyen et complet CSG.

La CSG déductible est la part des cotisations sociales à que vous ne payez pas d’impôt sur le revenu.

Le L’annonce de la levée de l’augmentation du CSG a suscité de la confusion. En fait, il a été annoncé comme une réduction de la CSG pour tous les retraités et retraités dont la pension était inférieure à 2 000 euros pour une personne seule et à 3 000 euros pour un couple.

En effet, la détermination des différents taux de cotisation sociale dépend des recettes fiscales de référence (RFR) du budget calculées sur la base de la dernière déclaration d’impôt, le RFR 2017. Ainsi, une personne qui a une pension inférieure à 2.000 euros, mais dont le revenu fiscal de référence dépasse 22 580 euros pour une part fiscale du revenu, ne bénéficiera pas du taux moyen. Le tarif complet s’appliquera.

Le prélèvement d’impôt sur le revenu peut avoir réduit votre pension nette

L’ une des principales causes de la baisse des ventes nettes en 2019 est apparemment le prélèvement d’impôt sur le revenu à la source.

Les fonds de pension tirent depuis le 1er janvier 2019 non seulement les déductions sociales de la pension brute, mais aussi l’impôt sur le revenu, qui est prélevé au taux calculé par le service fiscal sur la base de votre revenu de 2017.

Vous pouvez consulter votre tarif en ligne sur votre espace personnel sur le site Web du service fiscal.

De nombreux utilisateurs qui ont un pension d’environ 1.500 euros, nous dire que leur pension nette à 30 euros ou 40 euros. Cela apparaît avec le prélèvement fiscal sur le source.

Rien n’aurait dû changer pour les non-retraités imposables

Dans ce cas, une diminution de la pension nette n’est pas expliquée. Si c’est votre cas :

- Vérifiez votre taux d’imposition dans votre zone personnelle du service fiscal pour vérifier que votre taux d’imposition est de 0 %. Votre caisse de retraite appliquera alors le même taux.

- Si votre taux n’est pas de 0 %, divers crédits et remises peuvent annuler votre taxe. Vous recevrez le paiement directement à votre Compte bancaire, sous la forme d’un dépôt de 60% en Janvier 2019 et le solde après votre déclaration d’impôt.

- Votre taux de débit est basé sur le revenu de 2017, donc si votre revenu a diminué entre-temps, vous pouvez effectuer une simulation pour calculer votre nouveau taux d’intérêt. Vous demanderez ensuite au service fiscal en ligne une mise à jour pour refléter votre baisse de revenu.

- Si vous n’êtes pas personnellement imposable, mais que vous avez deux ans et que vous n’avez pas opté pour un taux individualisé, votre taux d’imposition est votre taux d’autoimposition basé sur le revenu de votre conjoint imposable.

Dans tous les cas, si vous avez des doutes, demandez à votre caisse de retraite un certificat de pension ou un relevé détaillé des impôts qui s’appliquent à votre pension.

CRDS = contribution au remboursement de la dette sociale de 0,5 % ; CASA = contribution de solidarité supplémentaire à l’autonomie de 0,3%

L’ impôt sur le revenu est prélevé sur la pension brute après déduction de la part déductible du CSG et que 1 % des cotisations d’assurance maladie ont été déduites de la pension complémentaire. Cela signifie que vous payez de l’impôt sur les autres cotisations sociales. C’est de l’impôt sur la taxe.